Další bouře na obzoru? Nebo ji nahradí býčí maraton?

Čtvrté čtvrtletí roku může být pro akciové trhy docela příznivé období. Černý pátek je za dveřmi, což díky výprodejům zajistí firmám vysoké zisky, které se budou pravidelně odrážet v pozitivní náladě investorů na akciových trzích. Krátce poté je vystřídá rallye v předvánočních nákupech. Po rušném období posledních týdnů by to byla nepochybně vítaná změna. [1]

V průběhu roku byly akciové trhy pod tlakem událostí souvisejících s válkou na Ukrajině, s nejistotou spojenou se západními sankcemi vůči ruské velmoci, s rychlým růstem inflace a s tím spojeným růstem cen ve všech segmentech, v čele s energetickou krizí a vysokým růstem cen ropy, plynu a elektřiny. Když k tomu připočteme růst úrokových sazeb centrálních bank a obavy z recese, není divu, že americký akciový index S&P 500 byl na konci září o 25 % nižší než na začátku roku.*

Není žádná jistota

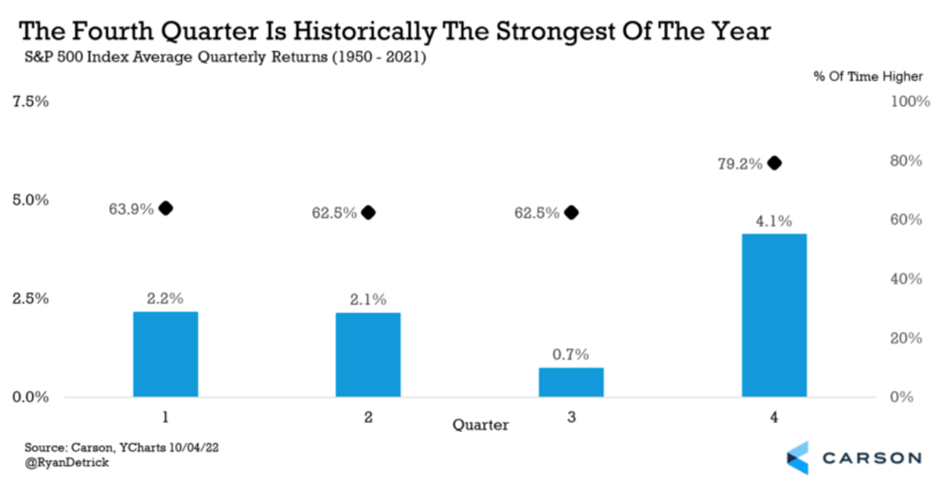

Je důležité si uvědomit, že žádné dva roky nejsou stejné a historické údaje nemusí nutně znamenat, že se minulá výkonnost opakuje. A to platí jak pro ztráty, tak pro zisky. Je to proto, že podmínky v ekonomice a na trzích se neustále mění a jsou vždy specifické pro dané období. Na druhou stranu je z historických výsledků patrné, že čtvrté čtvrtletí roku bývá pro americké akcie nejsilnější.

Graf: Vývoj průměrných čtvrtletních výnosů indexu S&P 500 (1950-2021).

Pozitivní faktory

Podíváme-li se na data společnosti Carson Group, zjistíme, že index S&P 500 vzrostl v posledním čtvrtletí roku v průměru o 4,1 %, a to téměř v 80 % případů. Navíc historicky bývá toto období ještě lepší, jestliže trhy během září výrazně poklesly. Vzhledem k tomu, že letošní září bylo pro akciové tituly jedním z nejhorších v historii, mohlo by být po bouřlivých tržních korekcích dobrým signálem pro růst v dalším období. [2] Říjen je navíc známý tím, že většinou ukončuje medvědí trendy. Letošní rok byl nejhorším začátkem roku od let 1974 a 2002 a v obou případech medvědí trend skončil v říjnu. Otázka tedy zní: Čeká nás změna trendu na býčí? Vzhledem k blížící se nákupní horečce na konci roku lze očekávat, že se tak s největší pravděpodobností stane. [3]

* Minulá výkonnost není zárukou budoucích výsledků.

[1,2,3] Výhledová prohlášení vycházejí z předpokladů a současných očekávání, která mohou být nepřesná, nebo ze současného ekonomického prostředí, které se může změnit. Tato prohlášení nejsou zárukou budoucí výkonnosti. Zahrnují rizika a další nejistoty, které je obtížné předvídat. Výsledky se mohou podstatně lišit od výsledků vyjádřených nebo naznačených v jakýchkoli výhledových prohlášeních.